SAIBA QUAIS HIPÓTESES LEVAM À EXCLUSÃO DO MICROEMPREENDEDOR DO SIMEI

- COAD MG

- 27 de fev. de 2017

- 3 min de leitura

O desenquadramento do microempreendedor do Simei poderá,conforme o caso, ser a partir de janeiro do ano seguinte ao evento,retroativamente ao início de atividade ou a partir do mês seguinte àsituação impeditiva para permanecer no regime.

A seguir examinamos as situações que acarretam a exclusão doSimei, os efeitos dessa exclusão e os prazos de comunicação.

1. DESENQUADRAMENTO DO MICROEMPREENDEDOR INDIVIDUAL

O microempreendedor individual (MEI) poderá ser desenquadradodo Sistema de Recolhimento em Valores Fixos Mensais dos Tributosabrangidos pelo Simples Nacional (Simei) mediante comunicaçãodo contribuinte ou de ofício. A exclusão mediante comunicaçãopoderá ser opcional ou obrigatória.

O desenquadramento, que deverá ser efetivado por meio do serviço “Comunicação de Desenquadramento do SIMEI”, disponibilizado noPortal do Simples Nacional, não implica necessariamente exclusãodo Simples Nacional.

1.1. DESENQUADRAMENTO OPCIONAL

O desenquadramento do Simei, por opção, produzirá efeitos a partir de 1º de janeiro do ano-calendário, se comunicado no próprio mês dejaneiro; ou a partir de 1º de janeiro do ano-calendário subsequente,se comunicado nos demais meses.

1.2. DESENQUADRAMENTO OBRIGATÓRIO

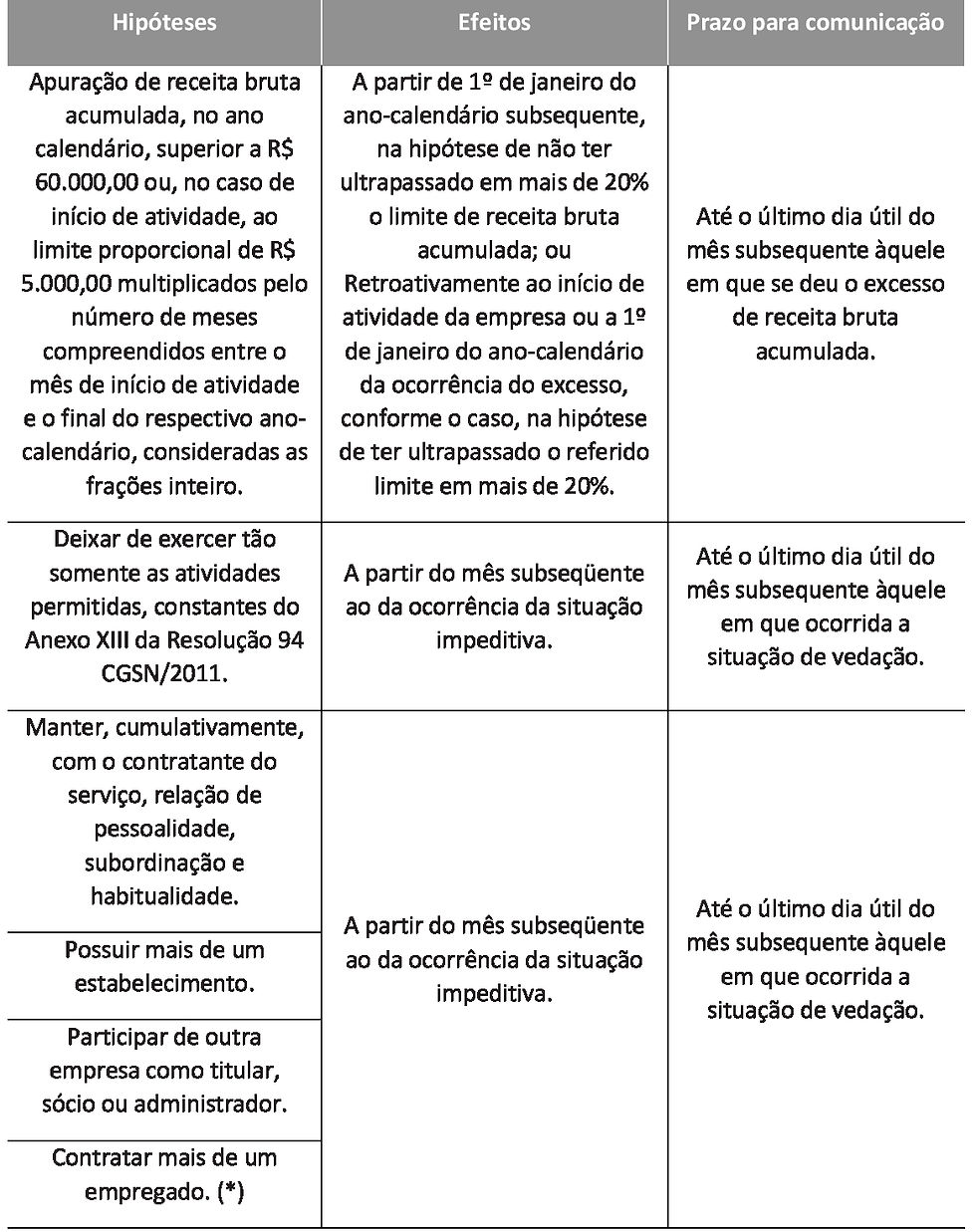

O MEI estará obrigado a retirar-se do Simei, mediante comunicaçãono Portal Simples Nacional, quando incorrer nas hipóteses examinadasno quadro a seguir:

(*) Para os casos de afastamento legal do único empregado do MEI, será permitida a contratação de outro empregado, inclusive por prazo determinado, até que cessem as condições do afastamento, na forma estabelecida pelo Ministério do Trabalho e Emprego.

1.2.1. Penalidade pela Falta de Comunicação

A falta de comunicação, quando obrigatória, do desenquadramento do Simei nos prazos previstos sujeitará o contribuinte à multa no valor de R$ 50,00, insusceptível de redução.

1.2.2. Comunicação de Desenquadramento Através do CNPJ

A alteração de dados no CNPJ informada pelo empresário à RFB equivalerá à comunicação obrigatória de desenquadramento da condição de MEI, nas seguintes hipóteses:

a) houver alteração para natureza jurídica distinta de empresárioindividual;

b) inclusão de atividade não permitida ao MEI;

c) abertura de filial.

1.3. DESENQUADRAMENTO DE OFÍCIO

O desenquadramento de ofício ocorrerá nas seguintes situações:

a) verificada a falta da comunicação obrigatória nos casos de que trata o subitem 1.2, iniciando os seus efeitos a partir das datasprevistas no quadro daquele subitem, conforme o caso;

b) constatação que, quando do ingresso no Simei, o empresário individualnão atendia às condições previstas na legislação ou prestoudeclaração inverídica de que não incorria nas vedações legais e/ouatendia os limites de receita bruta, sendo os efeitos deste desenquadramentocontados da data de ingresso no regime.

2. EFEITOS TRIBUTÁRIOSDODESENQUADRAMENTODOSIMEI

O microempreendedor individual desenquadrado do Simei passará a recolher os tributos devidos pela regra geral do Simples Nacional apartir da data de início dos efeitos do desenquadramento.

2.1. EXCESSO DE RECEITA

Na hipótese de a receita bruta auferida no ano-calendário não exceder em mais de 20% os respectivos limites, o contribuintedeverá recolher a diferença, sem acréscimos, no vencimento estipuladopara o pagamento dos tributos abrangidos pelo Simples Nacionalrelativos ao mês de janeiro do ano-calendário subsequente,aplicando-se as alíquotas previstas nas Tabelas dos Anexos I a V eV-A da Resolução 94 CGSN/2011, observando-se, com relação àinclusão dos percentuais relativos ao ICMS e ao ISS, a Tabela constantedo Anexo XIII da mesma Resolução. Essa verificação poderáser efetuada no Portal COAD, nos links Tabelas Dinâmicas, SimplesNacional, Opção pelo Simples Nacional.

Se a receita bruta auferida no ano-calendário exceder em mais de 20% os limites previstos, conforme o caso, o contribuinte deveráinformar no PGDAS-D as receitas efetivas mensais e recolher asdiferenças relativas aos tributos com os acréscimos legais na formaprevista na legislação do Imposto sobre a Renda, sem prejuízo dasdemais legislações de regência.

3. EXCLUSÃO DO SIMPLES NACIONAL

Ocorrendo desenquadramento do Simei e exclusão do Simples Nacional, o contribuinte deverá recolher os tributos devidos deacordo com as respectivas legislações de regência.

4. OBRIGAÇÃO ACESSÓRIA

Em relação ao ano-calendário de desenquadramento do empresário individual do Simei, inclusive no caso de o desenquadramento terdecorrido da exclusão do Simples Nacional, o contribuinte deveráapresentar, até o último dia de maio do ano-calendário subsequente,a Dasn-Simei (Declaração Anual Simplificada para o MicroempreendedorIndividual) abrangendo os fatos geradores ocorridos noperíodo em que esteve na condição de enquadrado.

FUNDAMENTAÇÃO LEGAL: Lei Complementar 123, de 14-12-2006; Lei Complementar 127, de14-8-2007; Lei Complementar128, de 22-12-2008; Lei Complementar139, de 10-11-2011.

Lei Complementar 147, de 7-8-2014; Lei Complementar155, de 27-10-2016; Resolução 94CGSN, de 29-11-2011; Resolução 100 CGSN, de27-6-2012; Resolução 104 CGSN,de 12-12-2012; Resolução 111 CGSN, de 11-12-2013; Resolução 115 CGSN, de 4-9-2014; Resolução 117 CGSN, de 2-12-2014; Resolução 125 CGSN, de 8-12-2015; Resolução 127 CGSN, de 5-5-2016.

Comments